本文

平成22年度課税分から適用される主な税制改正について

個人市民税と個人県民税をあわせて、一般的に個人住民税と呼ばれています。以下「住民税」と標記します。

平成21年度以前の税制改正のうち、平成22年度課税分から適用される住民税の主な改正点をお知らせします。

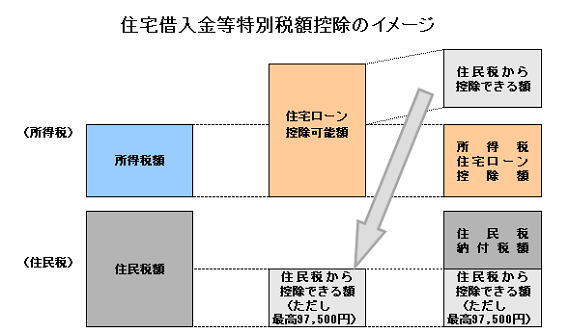

1.住民税における住宅借入金等特別税額控除が改正されます

住民税の住宅借入金等特別税額控除の創設

平成20年度より、平成11年から平成18年までに入居された方に対しては税源移譲に伴う住民税の住宅借入金等特別税額控除(以下「住民税の住宅ローン控除」といいます。)が適用されてきましたが、今年度の税制改正により平成21年から平成25年までに入居される方も新たに住民税の住宅ローン控除の対象となりました。

改正の概要

| 年度 | 平成20~21年度 (平成19~20年分) |

平成22年度(平成21年分) | |

|---|---|---|---|

| 居住開始年月日 | 平成11年から 平成18年の間 |

平成11年から 平成18年の間 |

平成21年から 平成25年の間 |

| 住民税の住宅借入金等 特別税額控除申告書 |

注1) 毎年必要 | 注2) 不要 | 不要 |

注1)平成20~21年度(平成19~20年分)の申告について、まだ住民税の住宅借入金等特別税額控除申告書の提出をされていない方は、お早めに市民税課へ提出してください。

注2)平成11年から平成18年までに入居した方で、かつ退職所得・山林所得がある方、所得税において平均課税の適用を受けている方は、所得税の確定申告とともに「住民税の住宅借入金等特別税額控除申告書」を提出していただくと控除額が有利になる場合があります。この場合の提出期限は、毎年3月15日までとなります。期限までに提出のなかった場合は、自動的に申告が不要となった新たな住民税の住宅ローン控除の適用を受けることになります。

対象となる方

所得税の住宅借入金等特別控除を受けており、所得税の住宅借入金等特別控除可能額のうち所得税から控除しきれなかった額がある方で、対象となるのは以下の方です。

- 平成11年1月1日から平成18年12月31日までに新築又は増改築して入居した方

- 平成21年1月1日から平成25年12月31日までに新築又は増改築して入居した方

注)平成19年、20年に入居された方は、住民税の住宅ローン控除を受けることはできません。

控除される額

次の(1)または(2)のいずれか少ない額を住民税の所得割から控除します。

- (1)所得税の住宅借入金等特別控除可能額のうち所得税から控除しきれなかった額

- (2)所得税の課税総所得金額等の5%(最高97,500円)

控除期間

所得税の住宅借入金等特別控除を受けている期間(最長10年間)

控除を受けるための手続き

所得税の住宅借入金特別控除を受けられる初年度は、税務署にて所得税の確定申告を行って下さい。

2年目以降は、年末調整または確定申告の際に、所得税の住宅借入金等特別控除を申請していれば、住民税においても自動的に住宅ローン控除が適用されます。

注)源泉徴収票や確定申告書に「住宅借入金等特別控除(可能)額」と「居住開始年月日」が明記されていることを十分にご確認ください。記入がない場合は、住民税の住宅ローン控除が適用されません。

2.上場株式等に係る譲渡益・配当に対する課税方法が見直されます

上場株式等の配当所得及び譲渡所得等に対する軽減税率の特例の延長(3年間)

上場株式等の配当所得及び譲渡所得等に係る軽減税率の特例の延長により、平成21年1月1日から平成23年12月31日までは、軽減税率3%(市民税1,8%・県民税1,2%)が適用されます。

| 年 | 平成21年度 (平成20年分) |

平成22年度 (平成21年分) |

平成23年度 (平成22年分) |

平成24年度 (平成23年分) |

平成25年度以降 (平成24年分以降) |

|---|---|---|---|---|---|

| 税率 | 10% (住民税3%・ 所得税7%) |

【原則】 20%(住民税5%・所得税15%) |

20%(住民税5%・所得税15%) | ||

| 【特例措置】 上場株式等の配当 (100万円以下の部分) 10%(住民税3%・所得税7%) 上場株式等の譲渡益 (500万円以下の部分) 10%(住民税3%・所得税7%) |

|||||

↓

| 年 | 平成21年度 (平成20年分) |

平成22年度 (平成21年分) |

平成23年度 (平成22年分) |

平成24年度 (平成23年分) |

平成25年度以降 (平成24年分以降) |

|---|---|---|---|---|---|

| 税率 | 10% (住民税3%・ 所得税7%) |

10%(住民税3%・所得税7%) | 20% (住民税5%・ 所得税15%) |

||

上場株式等の配当等に係る申告分離課税制度の創設

平成21年1月1日以後に支払を受けるべき上場株式等に係る配当所得について申告する場合、総合課税と申告分離課税のいずれかを選択できる制度が創設されました。この場合において、総合課税を選択した場合には配当控除の適用を受けることができますが、申告分離課税を選択した場合には配当控除の適用を受けることができません。

上場株式等に係る譲渡損失の損益通算特例の創設

上場株式等に係る配当所得について、平成21年分以降から、上場株式等に係る譲渡損失の金額と、申告分離課税を選択した上場株式等の配当等に係る配当所得との損益通算及び繰越控除(3年間)ができるようになりました。

| 平成21年度 (平成20年分) |

平成22年度 (平成21年分) |

|---|---|

| 損益通算不可 | 確定申告により損益通算可能 |

3.住民税における寄附金控除の対象が拡充されます

平成20年度税制改正により、住民税の控除対象となる寄附金の範囲が拡大しました。

従来から対象であった地方自治体に対する寄附金(ふるさと納税)、共同募金会に対する寄附金、日本赤十字社に対する寄附金に加えて、都道府県・市区町村が条例で定めるものが対象として追加されました。

なお、対象となる寄附金は、平成21年1月1日以後に支出したものとなります。

(平成22年度分の住民税から控除が適用されます)

| 平成21年度(平成20年分) | 平成22年度以降 (平成21年分以降) |

|

|---|---|---|

| 寄附金控除の 対象となる団体 |

・地方自治体に対する寄附金(ふるさと納税) ・日本赤十字社に対する寄附金 ・共同募金会に対する寄附金 |

左記に加えて、所得税で寄附金控除の対象となる寄附金のうち、松阪市・三重県が条例で指定した団体への寄附金(国・政党等・学校の入学に関するものは除く) |

※寄附金控除制度の拡充に関してはこちらも参照ください。

4.減価償却制度が改正されます

耐用年数の改正について【住民税は平成22年度より適用されます】

平成20年度税制改正において、「減価償却資産の耐用年数等に関する省令(耐用年数省令)」が改正され、主に機械及び装置を中心に法定耐用年数及び資産区分が見直されました。詳しくはこちらをご覧下さい。

⇒耐用年数等の見直し(平成20年度税制改正)に関するQ&A [PDFファイル/171KB]

⇒別表第二 機械及び装置等の設備の種類 [PDFファイル/88KB]

5.65歳未満の方の公的年金等所得に係る所得割の徴収方法の見直しについて

住民税の公的年金からの天引き(特別徴収)制度の導入に伴い、平成21年度においては、制度の対象とならない65歳未満の方についても、公的年金等に係る所得割額と給与所得に係る所得割額と均等割額を合算して、給与特徴とすることができませんでした。

平成22年度の税制改正により、65歳未満の給与所得者の方については、公的年金等に係る所得割額を給与所得に係る所得割額と均等割額へ合算して給与特徴することができるようになりました。

| 年金所得に係る税額の 給与からの特別徴収 |

平成21年度 | 平成22年度 |

|---|---|---|

| 65歳未満 | 給与からの特別徴収不可 | 給与からの特別徴収可 |

| 65歳以上 | 給与からの特別徴収不可 | 給与からの特別徴収不可 |