本文

平成28年度課税分から適用される主な税制改正について

個人市民税と個人県民税をあわせて、一般的に個人住民税と呼ばれています。以下「住民税」と表記します。

平成28年度課税分から適用される住民税の主な改正点をお知らせします。

1.「ふるさと納税」にかかる住民税の寄附金税額控除の拡充

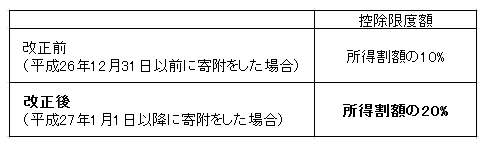

(1)特例控除額の上限の引き上げ

都道府県・市区町村に対する寄附金(ふるさと納税)にかかる特例控除額の上限額が、住民税所得割額の20%(現行:10%)に引き上げられます。(平成27年1月1日以後の寄附金が対象となります)

(参考) 特例控除額=(都道府県・市区町村への寄附金の合計額-2,000円)×(90%-所得税の税率(※)×1.021)

※所得税の税率は課税所得の増加に応じて高くなるように設定されており(累進税率)、ここではその納税者に適用される税率を用います。

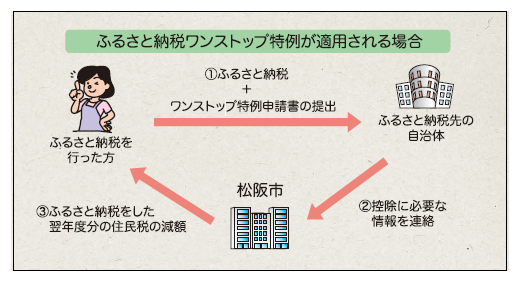

(2)申告特例控除の創設(ワンストップ特例制度)

平成27年4月1日以降に行った「ふるさと納税」について、所得税及び復興特別所得税の確定申告書を提出することなく、税制上の優遇措置を受けることができるようになります(ワンストップ特例制度)。この場合、所得税及び復興特別所得税における軽減額に相当する額が「申告特例控除」として個人住民税所得割から減額されます。この制度の適用を受けるためには、寄附先の自治体に「申告特例申請書」の提出が必要です。

ただし、次のいずれかに該当する場合はワンストップ特例制度の適用を受けることができません。

- 所得税及び復興特別所得税の確定申告書を提出する必要のある方

- 所得税及び復興特別所得税の確定申告書や市民税・県民税申告書を提出した方

- ふるさと納税先の自治体数が5団体を超える方

- ※同じ団体に複数回寄附を行っても寄附先の団体数は1となりますが、寄附するごとに申請が必要です。

- 申告特例申請書又は申告特例申請事項変更届出書に記載した市区町村と寄附した年の翌年の1月1日にお住まいの市区町村が異なる方

ふるさと納税について、くわしくはふるさと納税ポータルサイト(総務省)をご覧ください。

2.住民税の「住宅ローン控除」制度の適用期限の延長

住民税において、住宅借入金等特別税額控除(住宅ローン控除)制度の適用期限(平成29年12月31日)が1年6か月延長され、平成31年6月30日までとなりました。

3.住民税における公的年金からの特別徴収制度の見直し

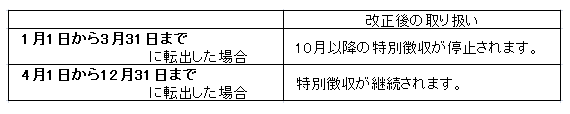

(1)市外に転出した場合における特別徴収の継続

公的年金から特別徴収されている方が市外に転出した場合において、転出した日の属する年度中については特別徴収が継続されます。(平成28年10月1日以降に実施される特別徴収より適用となります)

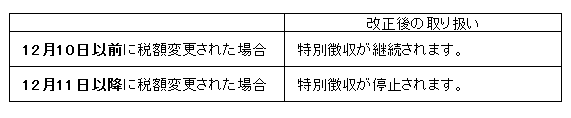

(2)税額が変更された場合における特別徴収の継続

公的年金から特別徴収されている方の税額が変更された場合において、毎年12月10日までに変更された場合に限り、特別徴収が継続されます。(平成28年10月1日以降に実施される特別徴収より適用となります)

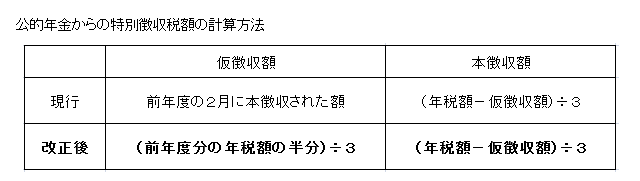

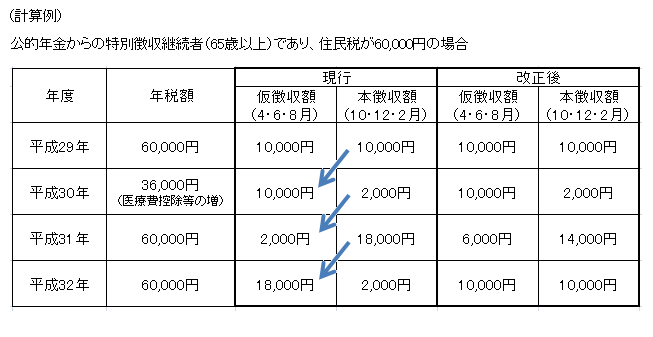

(3)仮徴収税額の見直し

仮徴収税額(4・6・8月に支給される公的年金から差し引かれる税額)と本徴収税額(10・12月・翌年2月に支給される公的年金から差し引かれる税額)の不均衡を解消するため、仮徴収税額の計算方法が、仮徴収税額=(前年度分の年税額の半分)÷3に変更されます。(平成28年10月1日以降に実施される特別徴収より適用となります)

※上記の金額は、公的年金に係る年税額をさします