本文

平成25年度課税分から適用される主な税制改正について

個人市民税と個人県民税をあわせて、一般的に個人住民税と呼ばれています。 以下「住民税」と表記します。

平成24年度以前の税制改正のうち、平成25年度課税分から適用される住民税の主な改正点をお知らせします。

1.生命保険料控除の見直しが行われます。

この変更は、平成24年1月1日以後に締結した保険契約等に適用されます。

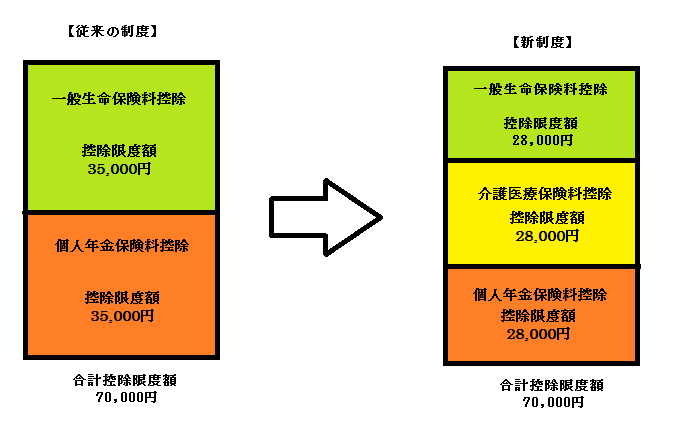

介護医療保険料控除の新設

従来の「一般生命保険料控除」「個人年金保険料控除」に加えて、生命保険会社又は損害保険会社等と締結した保険契約等のうち介護医療保険契約等に係る支払保険料等について、「介護医療保険料控除」(適用限度額 28,000円)が設けられます。

適用限度額の変更

「一般生命保険料控除」「個人年金保険料控除」「介護医療保険料控除」それぞれの適用限度額が28,000円になります。制度全体の合計適用限度額70,000円は変更ありません。

| 支払保険料 | 控除額 |

|---|---|

| 15,000円以下 | 支払保険料の全額 |

| 15,001円~40,000円以下 | 支払保険料×1/2+7,500円 |

| 40,001円~70,000円以下 | 支払保険料×1/4+17,500円 |

| 70,001円以上 | 一律35,000円 |

| 支払保険料 | 控除額 |

|---|---|

| 12,000円以下 | 支払保険料の全額 |

| 12,001円~32,000円以下 | 支払保険料×1/2+6,000円 |

| 32,001円~56,000円以下 | 支払保険料×1/4+14,000円 |

| 56,001円以上 | 一律28,000円 |

2.退職所得にかかる改正について

退職所得に係る住民税の10%の税額控除の廃止

平成25年1月1日以後に支払われる退職手当等について、住民税の10%の税額控除が廃止され計算方法が変わります。

改正前の計算方法

市民税=(退職所得の金額×6%)-{(退職所得の金額×6%)×1/10}

県民税=(退職所得の金額×4%)-{(退職所得の金額×4%)×1/10}

改正後の計算方法

市民税=退職所得の金額×6%

県民税=退職所得の金額×4%

退職所得の金額の算出方法

退職所得の金額=(収入金額-退職所得控除額)×1/2(1,000円未満の端数は切り捨て)

(注1)退職所得控除額は下記の表のとおりになります。

| 勤続年数 | 退職所得控除額 |

|---|---|

| (イ)勤続年数が20年以下の場合 | 40万円×勤続年数(80万円に満たない場合は80万円) |

| (ロ)勤続年数が20年超の場合 | 800万円+70万円×(勤続年数-20年) |

| (ハ)障害退職の場合 | (イ)又は(ロ)による金額+100万円 |

勤続年数に1年未満の端数がある場合は、1年に切り上げます。

特定役員退職手当等にかかる退職所得金額の計算方法の見直し

役員等の勤続年数が5年以下である方が、その年数に対応する退職手当等として支払いを受ける「特定役員退職手当等」にかかる退職所得の計算方法が変わります。

「役員等」とは、次に掲げる方を指します。

- (イ) 法人税法第2条第15号に規定する役員(法人の取締役、執行役、会計参与、監査役、理事、監事 及び清算人並びに、これら以外の者で法人の経営に従事している一定の者)

- (ロ) 国会議員および地方公共団体の議会の議員

- (ハ) 国家公務員および地方公務員

改正前の計算方法

退職所得金額=(退職手当等の収入金額-退職所得控除額)×1/2

改正後の計算方法

退職所得金額=退職手当等の収入金額-退職所得控除額

特定役員退職手当等については国税庁ホームページ⇒No.1420 退職金を受け取ったとき(退職所得)をご覧下さい。